Mit kell tudni 2024 nyár végén a legjobb állampapírokról? Mibe érdemes fektetni: változások és aktualitások

Nemrég valamelyest csökkent a jelenleg még évi 7%-os Fix Magyar Állampapír kamata. Akik a közeljövőben állampapírba szeretnének fektetni, fontos tudniuk a változásokról és lehetőségekről.

A Fix Magyar Állampapír idén aratott

A Fix Magyar Állampapír (FIXMÁP) idén januárban került bevezetésre, hároméves futamidővel és évi 7%-os kamattal, amelyet negyedévente fizet ki. A kötvény nagy népszerűségre tett szert: az új kibocsátások 31%-át adta, ami több mint 633 milliárd forintos értékesítést jelentett hét hónap alatt. Összehasonlításképpen: a második helyezett Prémium Magyar Állampapírból 375 milliárd forint, míg az Egyéves Magyar Állampapírból 354 milliárd forint került értékesítésre az idei évben.

Csökkenő kamatok a Fix Magyar Állampapírnál

A kamatcsökkentési hullám a Fix Magyar Állampapírt sem kerülhette el. Az Államadósság Kezelő Központ augusztus közepén bejelentette, hogy egy új sorozat (2027/Q32) lesz elérhető, melynek évesített kamata 6,75%.

Az új FIXMÁP többi feltétele változatlan marad: a futamidő továbbra is 3 év, a kamatokat pedig negyedévente fizetik ki.

Mit kell tudni a fix magyar állampapírról?

A Fix Magyar Állampapír (FIXMÁP) egy olyan állampapír-típus Magyarországon, amely fix kamatozást biztosít a befektetők számára, meghatározott futamidőn keresztül. Ez egy népszerű befektetési forma, különösen azok számára, akik stabil és előre kiszámítható hozamot keresnek. Itt van néhány fontos tudnivaló a Fix Magyar Állampapírról:

1. Kamatláb és kamatfizetés

- A FIXMÁP fix, előre meghatározott kamatlábat kínál, amely nem változik a futamidő alatt.

- Az aktuális FIXMÁP sorozat kamatlába például évi 6,75%, de ez változhat az újabb sorozatok esetén.

- A kamatot általában negyedévente (háromhavonta) fizetik ki a befektetőknek, ami rendszeres bevételt biztosít.

2. Futamidő

- A FIXMÁP futamideje jellemzően 3 év. Ez azt jelenti, hogy a kötvény teljes összege és a kamatok is ezen időszak végén járnak le.

- A futamidő végén a befektetők visszakapják a befektetett tőkéjüket, valamint a felhalmozott kamatokat.

3. Kibocsátó

- A FIXMÁP kibocsátója a Magyar Állam, és az értékesítést az Államadósság Kezelő Központ (ÁKK) végzi. Ez biztosítékot jelent a befektetők számára, mivel az államkötvények kockázata általában alacsony.

4. Biztonság és kockázat

- A Fix Magyar Állampapír alacsony kockázatú befektetésnek számít, mivel a magyar állam garantálja a kifizetéseket. A befektetőknek nem kell attól tartaniuk, hogy nem kapják vissza a befektetett összeget és a kamatokat.

- A FIXMÁP az inflációval szemben viszont kevésbé védett, mivel a kamat mértéke fix, és nem változik az infláció mértékével.

5. Elérhetőség és vásárlás

- A FIXMÁP állampapírokat egyszerűen meg lehet vásárolni, például a Magyar Államkincstárnál vezetett értékpapírszámlán keresztül, bankokban, illetve befektetési szolgáltatóknál.

- Vásárláskor figyelni kell a meghirdetett sorozatokra és azok aktuális kamatfeltételeire.

6. Adózás

- A Fix Magyar Állampapírok hozama 2024. január 1-től mentes az új személyi jövedelemadótól (szja), így a befektetők a bruttó kamatot kapják meg teljes egészében.

7. Likviditás

- A FIXMÁP viszonylag likvid befektetés, ami azt jelenti, hogy a kötvények a futamidő vége előtt is eladhatók a másodpiacon. Azonban, ha a befektető a lejárat előtt adja el a papírokat, a piaci árfolyamtól függően veszteséget is elszenvedhet.

8. Hozamkalkuláció

- A FIXMÁP által kínált hozam előre kiszámítható a kamatfizetések és a futamidő ismeretében, ami segíti a befektetőket a hosszú távú pénzügyi tervezésben.

- Az új befektetőknek érdemes összehasonlítani a FIXMÁP hozamát más befektetési lehetőségekkel, például inflációkövető állampapírokkal, hogy a saját pénzügyi céljaiknak leginkább megfelelőt válasszák.

A Fix Magyar Állampapír ideális választás lehet azok számára, akik alacsony kockázatú, stabil és előre kiszámítható hozamú befektetést keresnek középtávra. A befektetési döntés előtt érdemes mérlegelni a FIXMÁP előnyeit és hátrányait, különösen az inflációval szembeni védelem hiányát és a kamatkörnyezet változásait figyelembe véve.

Mi a helyzet a MÁP Plusszal?

A MÁP Plusz, teljes nevén Magyar Állampapír Plusz, egy speciális magyar állampapír, amelyet a magyar állam bocsát ki és az Államadósság Kezelő Központ (ÁKK) forgalmaz. A MÁP Plusz különösen népszerű a magyar lakosság körében a rugalmas feltételek és az előnyös kamatozás miatt. Itt van néhány fontos tudnivaló a MÁP Pluszról:

1. Kamatláb és kamatozás

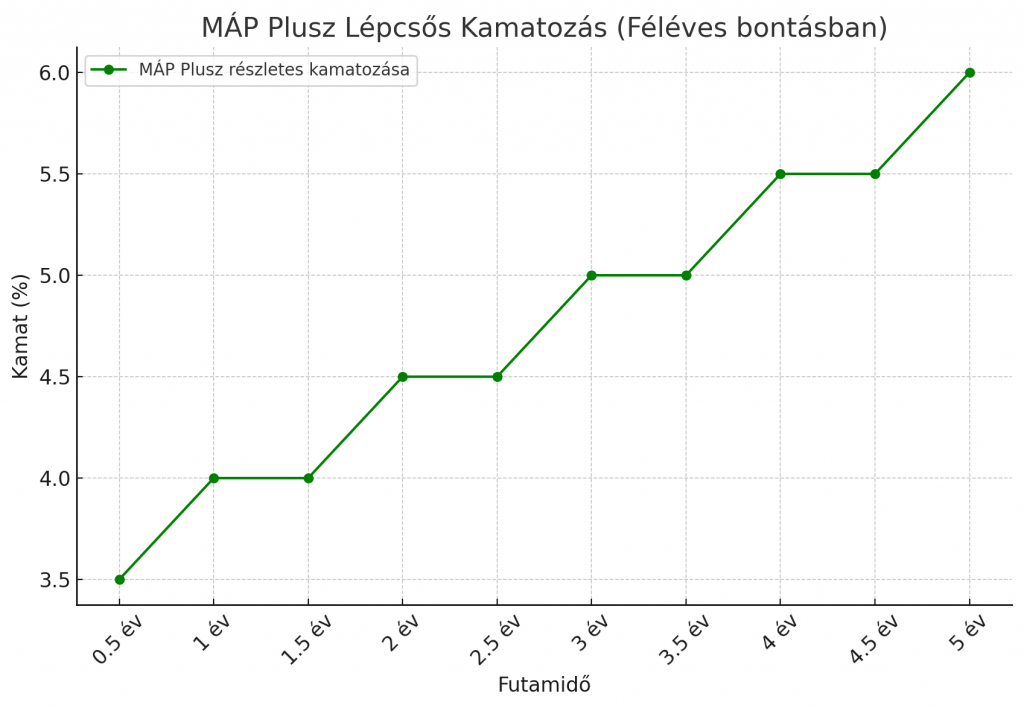

- A MÁP Plusz lépcsős kamatozású, ami azt jelenti, hogy a futamidő során a kamatláb fokozatosan emelkedik. Ez arra ösztönzi a befektetőket, hogy hosszabb ideig tartsák meg a kötvényeket.

- A kamatozás az első évben általában alacsonyabb, majd a következő években fokozatosan növekszik:

- 1. év: évi 3,5% (fél évig 3,5%, majd fél évig 4%)

- 2. év: évi 4,0% (fél évig 4%, majd fél évig 4,5%)

- 3. év: évi 4,5% (fél évig 4,5%, majd fél évig 5%)

- 4. év: évi 5,0% (fél évig 5%, majd fél évig 5,5%)

- 5. év: évi 5,5% (fél évig 5,5%, majd fél évig 6%)

A kamatok felhalmozódnak és évente fizetődnek ki, vagyis a befektető a kamatokat nem kapja meg azonnal, hanem azokat újra befektetik a kötvénybe, ami kamatos kamathozamot eredményez.

2. Futamidő

- A MÁP Plusz futamideje 5 év. A lépcsős kamatozás a teljes ötéves időszakra vonatkozik, így azok a befektetők, akik a futamidő végéig tartják a papírokat, a teljes kamatemelési szakaszt kihasználják.

3. Likviditás és rugalmas visszaváltás

- A MÁP Plusz egyik legnagyobb előnye a rugalmas visszaváltási lehetőség. A kötvények havonta egyszer, a kijelölt napokon, veszteség nélkül válthatók vissza. Ez lehetőséget ad a befektetőknek arra, hogy szükség esetén likvidálják befektetéseiket.

- Ezenkívül az állampapírok másodlagos piacon is értékesíthetők, bár itt a piaci árfolyam alakulása befolyásolhatja az eladásból származó bevételt.

4. Adómentesség

- A MÁP Plusz kamatjövedelme 2024. január 1-jétől mentesül a személyi jövedelemadó (szja) alól, ami növeli a befektetés nettó hozamát.

5. Elérhetőség

- A MÁP Plusz könnyen hozzáférhető, mivel a Magyar Államkincstárnál, bankokban és egyéb befektetési szolgáltatóknál is megvásárolható.

- A befektetés minimális összege alacsony, így széles körben elérhető a lakosság számára.

6. Biztonság

- A MÁP Plusz alacsony kockázatú befektetés, mivel a Magyar Állam garantálja a tőke és a kamatok visszafizetését. Az államkötvények hagyományosan az egyik legbiztonságosabb befektetési formának számítanak, mivel a kibocsátó a magyar kormány.

7. Előnyök és hátrányok

Előnyök:

- Magas, lépcsős kamatozás: Az idő múlásával emelkedő kamatok egyre magasabb hozamot biztosítanak.

- Rugalmas visszaváltási lehetőség: Havonta egyszer lehetőség van veszteség nélküli visszaváltásra.

- Adómentesség: A kamatjövedelem mentesül az szja alól, ami növeli a befektetés nettó hozamát.

- Alacsony kockázat: A magyar állam garantálja a visszafizetést.

Hátrányok:

- Hosszú futamidő: A teljes kamatnyereséghez 5 évig meg kell tartani a kötvényeket.

- Inflációs kockázat: Bár a kamatok vonzóak lehetnek, az inflációs környezet változásai befolyásolhatják a reálhozamot.

A MÁP Plusz egy népszerű és rugalmas befektetési lehetőség Magyarországon, különösen azok számára, akik közepes vagy hosszú távra keresnek biztos és kiszámítható hozamot. Az állam által garantált tőke- és kamatfizetés, az adómentesség, valamint a lépcsős kamatozás különösen vonzóvá teszi ezt az állampapírt a lakossági befektetők számára. Azonban érdemes mérlegelni a hosszú futamidő és az inflációs kockázatokat is, mielőtt döntést hoznánk.

Az oldalon megjelent írás kifejezetten informáló jellegű és kizárólag a Banknavigátor Kft. és a Financial Consulting Zrt. mint a szerzőknek a véleményét jeleníti meg. A szerzők ezen véleményüket az előzetes szakmai tájékozódásuk és az akkor elérhető legrészletesebb információk alapján fogalmazták meg és jelenítik meg a közzétett írásban, ennek ellenére a szöveg tartalmazhat az olvasás napján már elavult és/vagy már nem a valóságnak mindenben megfelelő adatokat. Ennek megfelelően a Banknavigátor Kft. és a Financial Consulting Zrt. a tévedés jogát teljes mértékben fenntartják, a fenti megfogalmazás semmilyen módon és formában nem tekinthető a tények egyértelmű megjelenítésének. Kérjük a döntése meghozatala előtt feltétlenül tájékozódjon és kérjen szakmai segítséget.