Ilyen konstrukciókkal találkozunk ma a piacon, ha személyi kölcsönt keresünk

Az emberek életében előfordulhat olyan időszak, amikor sürgősen és egyszerűen szeretnének kölcsönhöz jutni. Bár ma már a banki ügyintézés és a hitelfelvétel is néhány kattintással elintézhető, a megfelelő hitelkonstrukció kiválasztása továbbra is nehéz feladat lehet. Az alábbi cikkben a Banknavigátor szakértői összegyűjtötték, hogy az egyes bankok milyen konstrukciókat és milyen igénylési feltételek mellett kínálnak a piacon.

Egyre népszerűbbek a személyi kölcsönök

Az utóbbi években a személyi kölcsönök jelentős szerepet játszanak a magyar hitelpiacon, mivel sokan keresik a szabadon felhasználható, fix kamatozású kölcsön lehetőségét. Ugyanakkor fontos megjegyezni, hogy a hitelbírálat egyre szigorúbbá vált, a bankok pedig alaposan vizsgálják a jelentkezők fizetési szokásait és pénzügyi céljait a folyamat során. A Banknavigátor szakértőinek információi segíthetnek azoknak, akik személyi kölcsönt terveznek igényelni, hogy megfelelően felkészüljenek és sikeresen átjussanak a hitelfelvételi folyamaton.

A személyi kölcsönök népszerűségének hátterében egyértelműen az áll, hogy gyorsan és könnyen hozzáférhetőek. Manapság szinte minden hitelező lehetőséget kínál online ügyintézésre, ha megfelelünk az igényléssel szemben támasztott feltételeinek. Szinte ma már elvárás az ügyfelek oldaláról, hogy akár 24 órán belül a kijelölt bankszámlára érkezzen a pénz – és ezt ma már egyre több hitelnyújtó biztosítja is. Fontos azonban körültekintően megfontolni a hitelfelvételt: először is tisztában kell lennünk a felvétel alapvető feltételeivel, másodszor pedig mérlegelnünk kell, valóban szükségünk van-e a kölcsönre, és ha igen, képesek leszünk-e fizetni a havi törlesztőrészleteket.

Ezekre érdemes figyelni hiteligénylés előtt

Mielőtt tüzetesen áttekintenénk a piacon most elérhető személyi kölcsön konstrukciókat, hagy említsünk néhány fontos dolgot hiteligénylés előtt, amelyeket sokan nem is tudnak, ám döntő szerepet játszanak a hitelbírálat során.

Mi mindent rejt a bankszámla?

A bizonytalan gazdasági helyzet hatására az utóbbi egy-két évben a bankok egyik legfontosabb hitelbírálati kritériuma az igénylő bankszámlája volt – habár ezt hivatalos információk nem támasztják alá. Tény, hogy ez sok hitelt igényelni kívánó ügyfélnek jelenthet nehézséget, mivel az inflációs időszak mindenki pénztárcáját megterhelte. Sajnos, vagy nem sajnos, de a bankszámlakivonatok és tranzakciók története sokat elárul az ügyfelek fizetési szokásairól és pénzügyi helyzetéről. Ez a bankok szemszögéből is előnyös, hiszen kisebb kockázatot vállalnak a szigorúbb hitelbírálati procedúra révén.

Mivel az igénylő bankszámlakivonata jelenleg a legfontosabb ellenőrzési forrás a hitelnyújtók számára, felmerül hát a kérdés, hogy mit árulhat el a bankoknak. Habár első ránézésre senki nem mondaná meg, a bevételek és kiadások rendszerességéből vagy rendszertelenségéből levont anomáliákból a bank azonosíthatja az esetleges anyagi nehézségeket is.

“Adósságrendezés? Nincs is tartozásom.”

A bankok természetesen ellenőrzik a meglévő adósságainkat és a fizetési szokásainkat. Különösen fontos, hogy ne legyenek késedelmes törlesztések vagy tartozásaink. Ez azért fontos információ, mert szinte már mindenkivel előfordult, hogy néhány nappal később, esetleg az első felszólítás után rendezte például a befizetésre váró telefonszámlát. Vélhetően egy-két alkalom nem jelenti azt, hogy nem lennénk jogosultak személyi kölcsön felvételére, ám a befizetéseket nem árt komolyan venni. Ma már néhány másodperc alatt, online is befizethetőek a kötelező számlák.

Van előzetes törlesztési tervünk?

Lehet, hogy erről még te sem hallottál, ám ma már egyre több bank jó pontként könyveli el, ha felvázolja a banknak az előzetes törlesztési tervünk – kérdezés nélkül. Ugyanis a legtöbb esetben ez nem kerül szóba, ám pozitívan hathat a hitelbírálati folyamatra, ha megfontoltan megtervezzük, milyen ütemben szeretnénk visszafizetni a kölcsönt, és ezt a banknak is bemutatjuk.

Elérhető konstrukciók a piacon

Most pedig vizsgáljuk meg, ma milyen igénylési feltételek mellett és milyen konstrukciókat kínálnak a hazai bankok, ha valaki személyi kölcsönt keres. A személyi kölcsönök tehát gyorsan és viszonylag kevés energia- és időráfordítással igényelhetők, és széles körben felhasználhatók különféle célokra, mint például lakásfelújítás, autóvásárlás vagy utazás. Fontos azonban, hogy a kért kölcsön összege illeszkedjen a kívánt pénzügyi célhoz, így elkerülhető a túlköltekezés vagy a felesleges adósság.

Az ajánlatok áttekintését egy példán keresztül tesszük meg. A példa szerint 3 millió forint kölcsönre van szükségünk, amit 60 hónapos futamidő és 300 ezer forintos nettó jövedelem mellett szeretnénk igényelni.

Fix kamat és jóváírás az UniCredit Banktól

Az UniCredit Bank Fix Kamat személyi kölcsönének igénylése egyszerűbb, mint a csempe kiválasztása. A konstrukció igen kedvezményes igénylési feltételek kínál. 3 millió forint összegű személyi kölcsön igénylése esetén, 60 hónapos futamidő és rögzített normál éves 18 százalékos kamat mellett a havi törlesztőrészlet: 76 589 forint lesz. A bank folyósítási díjat nem számol fel, továbbá akár 80 ezer forint jóváírást is kaphatunk. Ennek feltételeiről bővebben a kalkulátor segítségével tájékozódhatunk.

A bank az igénylés feltételeként szabta meg továbbá, hogy az igénylő 21 év felett legyen, legalább 3 hónap munkaviszonnyal, valamint 177 400 forint elvárt havi jövedelemmel rendelkezzen.

7 millió forint online igényelhető személyi kölcsön

Az MBH Bank kínálatában található Start Plusz személyi kölcsön 7 millió forint hitelösszegig teljes egészében gyorsan és könnyen, online igényelhető. A regisztrációt követően egy kalkulátor segítségével megadhatjuk a felvenni kívánt összeget, futamidőt és magát a hitel célját. Ezután fel kell töltenünk az online felületre a szükséges dokumentumokat, végül pedig videochaten lereszült a banki ügyintéző feltesz pár kérdést, és fényképet készít rólunk és a személyazonosító okmányainkról. Az online hiteligénylés utolsó lépéseként két kattintással aláírhatjuk a hitelszerződést, majd a hiteligénylés jóváhagyása után – általában rövid időn belül – folyósítja az összeget a bank.

Az MBH személyi kölcsön ajánlata 3 millió forint kölcsönösszeg mellett, 60 hónapos futamidőre 74 509 forint havi törlesztőrészletet kínál. A teljes hiteldíjmutató – azaz THM érték – 18,1 százalék, a kamat pedig 16,49 százalék, így a teljes visszafizetendő összeg 4 470 540 forintra jön ki.

Az igényléssel szemben a bank nem támaszt nagy elvárásokat, így számos hiteligénylőnek megfelelő ajánlatot nyújtanak. A kölcsön felvételéhez rendelkezni kell legalább 150 ezer forint nettó jövedelemmel, valamint legalább 6 hónapos munkaviszonnyal. A kölcsön törlesztése csoportos beszedési vagy állandó átutalási megbízással történhet, MBH Bank fizetési számla esetén. Ebben az esetben a számlavezetés díja 0 forint, ha a kölcsönt a számláról törlesztjük és elektronikus számlakivonatot kérünk.

Ügyféligények az előtérben a CIB Banknál

A CIB Bank Előrelépő Személyi Kölcsön ajánlata akár 15 millió forint kölcsönt is kínál bankváltás nélkül. A konstrukció emellett számos előnyt kínál még az ügyfelek számára, például a kölcsön nem csupán szabad felhasználású, hanem más bankoknál fennálló hitelek kiváltására is használható, így többféle célra fordítható. Másodszor, az ügyintézés során nincsenek kezdeti költségek, azaz sem hitelbírálati, sem folyósítási díj nem terheli az ügyfelet. Harmadsorban, a kölcsönösszeg tekintetében rugalmasságot biztosítanak, lehetőséget nyújtva az ügyfeleknek, hogy 300 ezer és 15 millió forint közötti összeget válasszanak az igényeiknek megfelelően. Emellett bárhonnan, bármikor beadható a hitel iránti kérelem, bankfiók meglátogatása nélkül.

A vizsgált konstrukció a már fent említett kondíciók mellett 66 663 forint havi törlesztőrészletet kínál, míg a teljes visszafizetendő összeg 3 999 780 forint. A hitel teljes díja tehát 999 780 forint, a kamattartomány 11,29-12,29 százalék között mozog. és a teljes hiteldíjmutató (THM) 12,63 százalék. A kölcsön kecsegtető jellemzői között szerepel, hogy nem szükséges banki számlát nyitni hozzá, induló költségek nélkül igényelhető, és a hitelkiváltásra is fordítható.

Fókuszban az online ügyintézés

A K&H személyi kölcsön havi fix törlesztőrészletet kínál 77 805 forint összegben 21,7 százalék THM mellett. A visszafizetendő teljes összeg 4 737 960 forintot tesz ki. A kölcsön igényléséhez minimum nettó 177 422 forintos jövedelem szükséges, és az ügyfelek akár 100 százalékban online is benyújthatják a kérelmet. A kölcsön további előnyei között szerepel a díjmentes előtörlesztési lehetőség és az, hogy a kölcsön szabadon felhasználható.

A Cofidis Fapados Kölcsön ajánlata magában foglal egy 81 518 forintos havi törlesztőrészletet, 23,40 százalék teljes hiteldíjmutató mellett. A kölcsön teljes visszafizetendő összege 4 891 080 forint, kamattal együtt, amely évi 21,21 százalék. A hitelfelvétel 100 százalékig online elérhető, nem igényel új számlanyitást vagy bankváltást, és végig fix kamatozással rendelkezik. A kölcsön igénybevételéhez minimum 133 000 forintos rendszeres havi jövedelem szükséges.

Az OTP Bank személyi kölcsön ajánlata tartalmaz egy 83 361 forintos havi törlesztőrészletet, mely egy 25,1 százalékos THM mellett kerül meghatározásra. A teljes visszafizetendő összeg így 5 024 160 forint, a teljes hiteldíj 2 024 160 forint, és a kamat mértéke 21,99 százalék. A kölcsön szabadon felhasználható, online igénylés esetén folyósítási díj nem kerül felszámításra, továbbá jövedelemátutalás és bankváltás nélkül is igénybe vehető. Az egész folyamat akár 15 perc alatt online is elintézhető.

Figyeljünk oda a részletekre!

Mielőtt személyi kölcsönt igényelnnénk, néhány tényezőt vegyünk figyelembe. A bankszámla egyre meghatározóbb a hitelképesség szempontjából, ezért érdemes kiemelten odafigyelni rá; a kivonatokból a bank sok információt leszűrhet a fizetési magatartásról és anyagi állapotról. Tudnunk kell, hogy a hitelügyintézésnél a stabil, bankszámlára érkező jövedelem alapvető követelmény. Fontos, hogy tisztában legyünk a hitel felvételének céljával, és hogy figyelemmel kísérjük pénzügyi szokásainkat. Mindig mérlegeljük megfontoltan a kölcsön felhasználásának célját és győződjünk meg arról, hogy a választott hitelkonstrukció biztonságos és kalkulálható legyen.

Összefoglalás

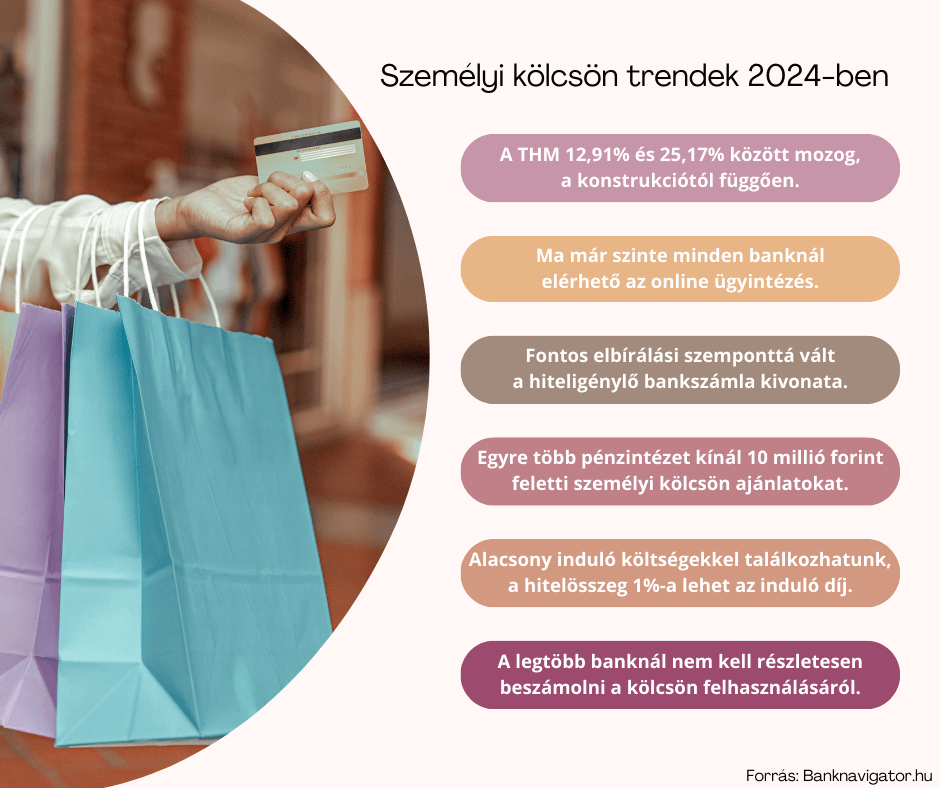

A személyi kölcsön konstrukciók iránti érdeklődés az elmúlt években jelentősen megnövekedett a magyar hitelpiacon. A bankok számos személyi kölcsön konstrukciót kínálnak, amelyek gyorsan és könnyen hozzáférhetőek, ugyanakkor a hitelbírálat szigorodott. Az igénylőknek alaposan fel kell készülniük a hitelfelvétel folyamatára, beleértve a bankszámla tranzakciók és a jövedelem vizsgálatát, valamint a meglévő adósságok rendezését.

Az UniCredit Bank kedvező feltételekkel kínál fix kamatozású kölcsönöket, az MBH Bank online ügyintézést és magas hitelösszeget tesz lehetővé. A CIB Bank rugalmas hitelkonstrukciókat nyújt, beleértve a hitelkiváltási lehetőségeket is. A K&H Bank és a Cofidis online igénylésű, szabad felhasználású kölcsönöket kínál, az OTP Bank gyors ügyintézést és széleskörű felhasználási lehetőségeket biztosít. Minden esetben fontos figyelembe venni a hiteligénylés feltételeit és a pénzügyi helyzetünket a döntéshozatal előtt.

Az oldalon megjelent írás kifejezetten informáló jellegű és kizárólag a Banknavigátor Kft. és a Financial Consulting Zrt. mint a szerzőknek a véleményét jeleníti meg. A szerzők ezen véleményüket az előzetes szakmai tájékozódásuk és az akkor elérhető legrészletesebb információk alapján fogalmazták meg és jelenítik meg a közzétett írásban, ennek ellenére a szöveg tartalmazhat az olvasás napján már elavult és/vagy már nem a valóságnak mindenben megfelelő adatokat. Ennek megfelelően a Banknavigátor Kft. és a Financial Consulting Zrt. a tévedés jogát teljes mértékben fenntartják, a fenti megfogalmazás semmilyen módon és formában nem tekinthető a tények egyértelmű megjelenítésének. Kérjük a döntése meghozatala előtt feltétlenül tájékozódjon és kérjen szakmai segítséget.