PMÁP: eddig nem ismert adatokat osztott meg a miniszter

Nagy Márton nemzetgazdasági miniszter Facebook-bejegyzésében érdekes adatokat osztott meg a Prémium Magyar Állampapírral (PMÁP) kapcsolatban.

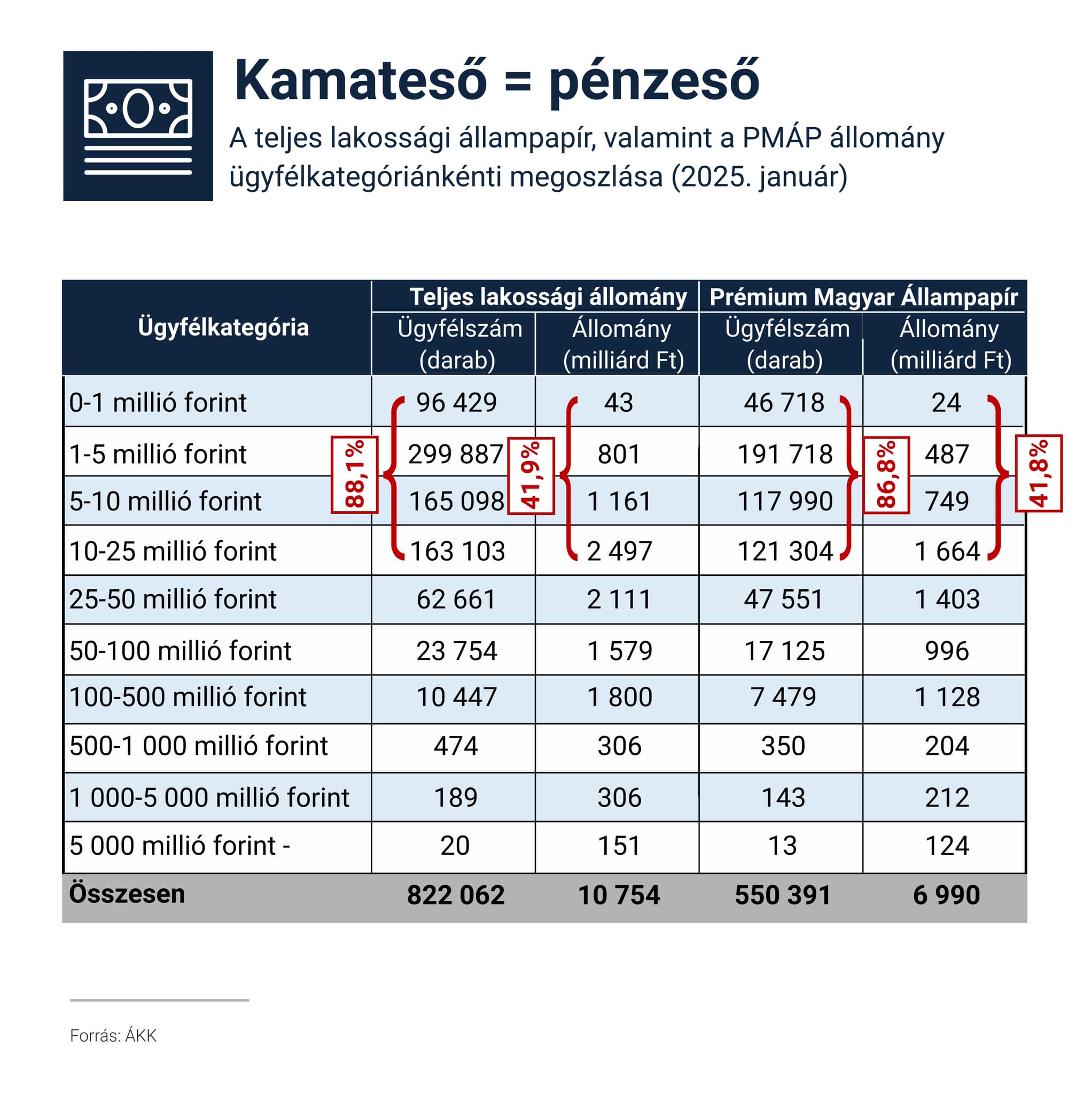

Részletes táblázatot is közzétett a miniszter

Tájékoztatása szerint több mint 800 ezer megtakarító számára összesen 1700 milliárd forint kamatot fizet ki a kormány, amelyből 1300 milliárd forint közvetlenül a PMÁP-hoz kapcsolódik.

A kamatkifizetések január 20-án kezdődtek a legnagyobb állománnyal rendelkező, 2033-ban lejáró sorozattal. A 2033/I sorozat 17,85%-os kamatot fizetett, ami mintegy 130 milliárd forintot jelent a befektetőknek. Ezt követően ennek a sorozatnak a kamata 3,95%-ra csökkent.

A miniszter bejegyzésében egy részletes táblázatot is közzétett, amely bemutatja, hogyan oszlik meg az egyes ügyféltípusok között a teljes lakossági állampapír-állomány, különös tekintettel a PMÁP-ra. Eddig ilyen részletes adatokat nem hoztak nyilvánosságra az állampapírok tulajdonosi szerkezetéről.

A táblázat szerint közel 300 ezer ügyfél rendelkezik 1-5 millió forint közötti, 165 ezer ügyfél 5-10 millió forint közötti, míg 163 ezer megtakarító 10-25 millió forint közötti állampapírba fektetett megtakarítással.

Ezek az adatok rávilágítanak a PMÁP népszerűségére a magyar megtakarítók körében, valamint arra, hogy a lakosság jelentős része választja ezt a befektetési formát a megtakarításai kezelésére.

Mi kell tudni a Prémium Magyar Állampapírról?

A Prémium Magyar Állampapír (PMÁP) egy népszerű magyar befektetési forma, amelyet a kormány bocsát ki elsősorban a lakosság megtakarításainak megmozgatására. Az állampapír fő előnye, hogy inflációkövető kamatozást kínál, így a befektetők megtakarításai reálértékét megőrzi. Nézzük meg részletesebben, mit érdemes tudni róla!

Hogyan működik a PMÁP?

A PMÁP fix futamidejű, változó kamatozású állampapír, amelynek kamatát az előző évi átlagos infláció alapján határozzák meg, és erre jön rá egy fix kamatprémium. A kamat évente változik, így az állampapír kifejezetten előnyös lehet magas inflációs környezetben.

Példa a kamatszámításra:

- Infláció (előző év): 10%

- Kamatprémium: 1,5%

- Éves kamat: 10% + 1,5% = 11,5%

A kamatfizetés évente történik, a befektetők az aktuális kamatot kapják meg az adott év végén.

Főbb jellemzők:

- Kibocsátó: Magyar Állam.

- Kamatprémium: Általában 1-1,5% az infláció fölött.

- Futamidő: Több év (jellemzően 5-10 év).

- Kamatfizetés: Évente, a futamidő során.

- Inflációkövetés: Az előző évi inflációs adatok alapján igazítják a kamatot.

- Adózás: 2019 óta kamatadó-mentes.

Miért népszerű a PMÁP?

Infláció elleni védelem

A PMÁP egyik legnagyobb előnye, hogy képes megőrizni a befektetett pénz reálértékét még magas inflációs környezetben is, hiszen a kamatozás az inflációhoz kötött.

A Biztonság

A befektetők a magyar állam garanciáját élvezik, amely alacsony kockázatot jelent. Az állampapír-vásárlás az egyik legbiztonságosabb befektetési forma.

Az egyszerűség

Az állampapírok könnyen hozzáférhetők, vásárolhatók például a Magyar Államkincstárnál, bankoknál és brókercégeknél. Emellett nincsenek rejtett költségek.

Kamatadó-mentesség

A kamatjövedelem 15%-os adója alól mentesül, így a befektetők teljes mértékben élvezhetik a hozamot.

Kockázatok és hátrányok

Likviditás

Bár a PMÁP-ot a futamidő vége előtt is el lehet adni, ez általában a névértékhez képest veszteséggel történik, mivel az eladásnál árfolyamveszteség és/vagy visszaváltási díj keletkezhet.

Inflációcsökkenés

Amennyiben az infláció csökken, a PMÁP kamatozása is alacsonyabb lesz. Így alacsony inflációs környezetben más befektetési formák jövedelmezőbbek lehetnek.

Futamidő

A hosszabb futamidejű sorozatok (pl. 5-10 év) nem biztos, hogy minden befektető számára ideálisak, különösen akkor, ha időközben pénzre van szükségük.

Hogyan vásárolható PMÁP?

- Magyar Államkincstár: A legkedvezőbb helyszín, mivel nincs vásárlási vagy fenntartási díj.

- Bankok és brókercégek: Elérhető, de ezeknél gyakran felmerülhetnek tranzakciós költségek.

- Online lehetőségek: A Magyar Államkincstár ügyfelei online felületen keresztül is vásárolhatnak állampapírt.

Kinek ajánlott a PMÁP?

- Konzervatív befektetőknek: Akik biztos hozamot keresnek alacsony kockázat mellett.

- Inflációtól tartó megtakarítóknak: Akik a pénzük értékállóságát szeretnék megőrizni.

- Hosszabb távon gondolkodóknak: Akik nem bánják, hogy pénzüket több évre lekötik.

A Prémium Magyar Állampapír egy olyan befektetési eszköz, amely a magyar megtakarítók körében méltán népszerű. Az inflációkövető kamatozás, a biztonság, a kamatadó-mentesség és az egyszerű hozzáférhetőség mind vonzóvá teszik ezt a befektetési formát.

Ugyanakkor fontos, hogy a befektetők tisztában legyenek a likviditási és futamidőhöz kapcsolódó kockázatokkal, és pénzügyi céljaikhoz mérten válasszák ezt az eszközt. A PMÁP különösen azok számára ideális, akik hosszú távon szeretnék megőrizni a pénzük értékét egy stabil, államilag garantált befektetésben.

Összefoglalva

A Prémium Magyar Állampapír (PMÁP) továbbra is az egyik legnépszerűbb befektetési forma Magyarországon. Az inflációkövető kamatozás és az állami garancia révén a megtakarítók számára biztonságos és kiszámítható hozamot kínál. A legfrissebb adatok szerint a kormány 1700 milliárd forint kamatot fizet ki, amelynek nagy része a PMÁP-befektetésekhez kötődik. Az infláció csökkenése azonban a jövőben alacsonyabb kamatokat eredményezhet. A PMÁP azoknak ajánlott, akik hosszú távon szeretnék megőrizni pénzük értékét egy stabil befektetésben.

Az oldalon megjelent írás kifejezetten informáló jellegű és kizárólag a Banknavigátor Kft. és a Financial Consulting Zrt. mint a szerzőknek a véleményét jeleníti meg. A szerzők ezen véleményüket az előzetes szakmai tájékozódásuk és az akkor elérhető legrészletesebb információk alapján fogalmazták meg és jelenítik meg a közzétett írásban, ennek ellenére a szöveg tartalmazhat az olvasás napján már elavult és/vagy már nem a valóságnak mindenben megfelelő adatokat. Ennek megfelelően a Banknavigátor Kft. és a Financial Consulting Zrt. a tévedés jogát teljes mértékben fenntartják, a fenti megfogalmazás semmilyen módon és formában nem tekinthető a tények egyértelmű megjelenítésének. Kérjük a döntése meghozatala előtt feltétlenül tájékozódjon és kérjen szakmai segítséget.