Miért jó választás az MBH lakáshitel terméke?

Az otthonteremtés izgalmas, ugyanakkor kihívásokkal teli út minden lakásvásárló életében. Ahhoz, hogy álmaink otthona a valósággá váljon, gyakran szükség van pénzügyi támogatásra. A legtöbben még ma is elzárkóznak a hitel gondolatától, ám egy gondosan kiválasztott konstrukcióval az elérni kívánt célok kellemetlenség nélkül teljesülhetnek be.

A piacon számtalan lakáscélú kölcsönnel találkozhatunk, és gyakran a legtöbb hitel terméket egy kalap alá véve minősítjük. Ám a sokféle hiteltermék között találhatunk igazán kedvező konstrukciókat is – alaposabb utánajárással. Utánajártunk, miért lehet számodra megfelelő választás az MBH bank lakáscélú kölcsöne.

Különböző lakáscélok, egy megoldás

Az MBH lakáshitel termékei kiemelkednek a piacon rugalmasságuk és versenyképes kamataik révén. De mi teszi pontosan ezt a hitelt kiváló választássá az otthonteremtők számára?

Az MBH Bank által kívánt lakáscélú kölcsönöket igényelheted új vagy használt lakás, illetve családi ház vásárlása, továbbá új, önállóan forgalomképes lakóingatlan létrehozása is. Kevesen tudják, de az MBH lehetőséget ad lakáshiteleivel a már meglévő lakáshitel kiváltására, amennyiben az utolsó 3 havi törlesztés igazolható a bank felé. Emellett a már meglévő építmény, építményrész, önálló rendeltetési egység vagy helyiség felújítási tevékenységek finanszírozására is lehetőséget nyújtanak a itt elérhető kölcsönök.

A legtöbb piaci konstrukció kizárja a tetőtér beépítését vagy olyan építési munkák finanszírozását, amelyekkel a lakás alapterülete bővül, ám e hiteltermékek igénylésekor még ez sem kizáró ok. Maradj velünk, és fedezd fel, miért lehet az MBH lakáshitel a kulcs a vágyott otthonhoz vezető úton!

Egyenlítő konstrukció az MBH Banknál

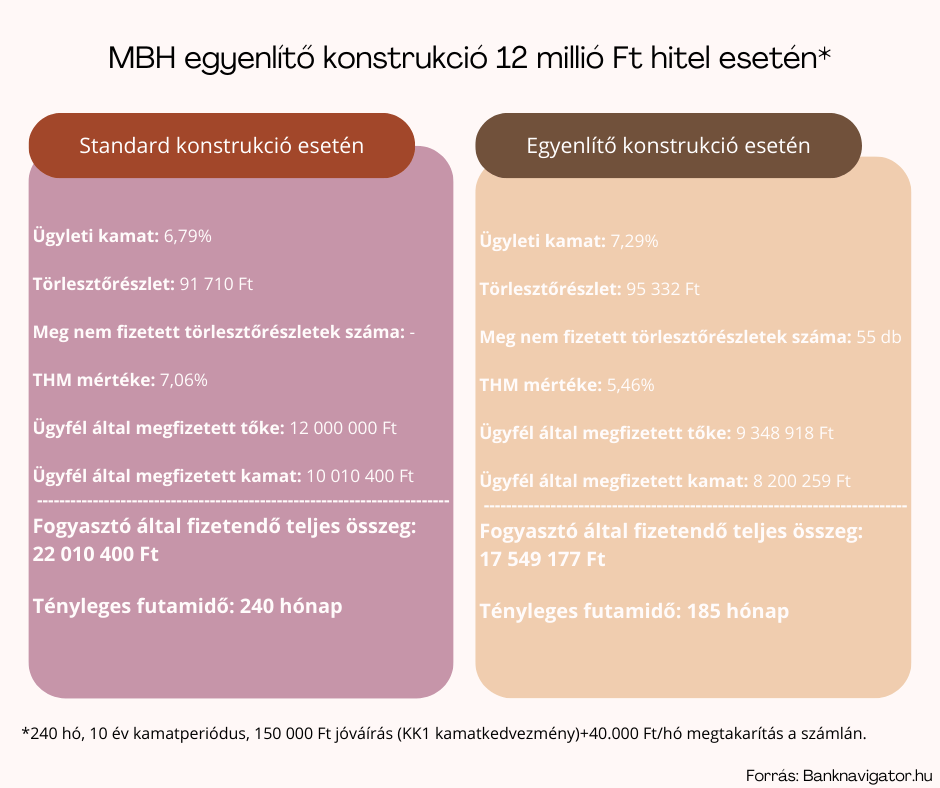

Az MBH Bank ügyfeleinek egy úgynevezett egyenlítő konstrukciót is kínál. Ezt abban az esetben veheted igénybe, ha a fizetésedet egy, az MBH Banknál vezetett fizetési számlára utalod, valamint a biztonsági tartalékaidat is ezen a számlán gyűjtöd, és a szabad pénzeszközeidet itt helyezed el. Ekkor a fizetési számlán tartott összeg után, de legfeljebb a mindenkori aktuális tőketartozás 70 százalékáig a hitelkamattal megegyező kedvezményt biztosít neked a pénzintézet.

A gyakorlatban ezt a kedvezményt a bank félévente automatikusan, ingyenes részelőtörlesztésként jóváírja neked. Ennek eredményeként csökken az eredetileg tervezett futamidő, ami a teljes visszafizetett összeg és a THM mértékének csökkenéséhez vezet. Az egyenlítő konstrukcióban tehát – változatlan törlesztőrészlet mellett – újraüzemezésre kerül a hitel. Amennyiben a jóváírt kamatkedvezmény összege legalább 1 hónap futamidő csökkentést lehetővé tesz, úgy ennyivel kevesebb lesz a hiteltörlesztés futamideje.

Minősített Fogyasztóbarát Lakáshitel - 10 éves kamatperiódussal

- Gyors, kiszámítható megoldás

- Lakásvásárlásra és hitelkiváltásra is használható

- Folyósítás a folyósítási feltételek teljesítését követő 2 munkanapon belül

- promóció -

Egyenlítő konstrukció a gyakorlatban

A példának okáért nézzünk meg, hogyan alakul egy gyakori életesemény esetén a standard – azaz kamatkedvezmény mentes –, valamint az egyenlítő konstrukció. Példánkban a hitelfelvétel célja használt lakás vásárlása, az igényelni kívánt lakáshitel összege pedig 20 millió forint. A hitel futamideje a standard konstrukcióban 240 hónap, a visszafizetendő összeg mértéke pedig meghaladná a 32 millió forintot.

Ugyanezen konstrukció a kamatkedvezmény – azaz 10 éves futamidőre rögzített kamatozású, változatlan törlesztőrészletű hitel – esetén 12 714 982 forint kedvezményben részesülhetünk a futamidő alatt. A visszafizetendő összeg értéke ekkor 25 426 258 forint lesz. Az egyenlítő hatás miatt az eredetileg tervezett 240 hónap helyett 80 hónappal rövidebb idő alatt törleszthetjük a megigényelt összeget, tehát 160 hónapra módosul a futamidő. A standard konstrukcióban a THM 7.56%, ám a THM egyenlítő hatással csupán 3.81%. A kamat mértéke 7.29% lesz így. A kalkuláció eredményeként a havi törlesztőrészlet 158 922 forint.

A legfontosabb tudnivalók hiteligénylés előtt

Amennyiben MBH lakáshitel igénylésére kerülne sor, fontos néhány alapvető információt áttekinteni. A standard konstrukció esetén 3 és 100 millió forint közötti összeg igényelhető, míg egyenlítő konstrukcióval ez az összeg 5 és 100 millió forint között mozog. A futamidő mindkét esetben 10 és 30 év között mozog, a kamatperiódus hossza pedig 10 év. A standard konstrukció teljes hiteldíj mutatója 7,06% és 7,09% között van, míg az egyenlítő konstrukció esetében ez 7,59% és 7,62% között mozog. Emellett fontos, hogy a hitel fedezeteként szolgáló ingatlanra legyen érvényes vagyonbiztosítás, valamint szükség lesz egy MBH Bank fizetési számlára is. Ezek költségeit azonban a THM értékek nem tartalmazzák.

Hiteligénylés menete

Az MBH Bank esetében igen gyors és kényelmes hitel ügyintézési folyamattal találkozhatunk. Az egész folyamat összefoglalható négy egyszerű lépésben, így nem kell tartanunk a hosszadalmas és bonyolult procedúrától.

A hivatalos weboldalon elküldhetjük kapcsolatfelvételi szándékunkat a legalapvetőbb személyes adat megadásával. Az űrlap kitöltésével és elküldésével beadjuk a kérelmünket a visszahívásra. Az MBH Bank garantálja, hogy egy munkanapon belül felveszi velünk a kapcsolatot telefonon. A visszahívás során a banki ügyintéző néhány egyszerű lépésben ellenőrzi az általunk megadott adatokat, és felmérik a hitelképességet. Ha mindent rendben találnak, az ügyintézők készségesen egyeztetnek egy számunkra megfelelő időpontot az általunk választott bankfiókba.

Különleges megoldás az MBH Banktól

Az MBH Bank ezen felül különleges lehetőségeket is kínál ügyfeleinek, amelyek segítenek könnyebben kezelni az esetleges fizetési nehézségeket. Ez a megoldás különösen akkor lehet nagy segítség, ha a hitelt nem tudjuk már fedezni. A bankintézet erre a problémára és az ügyfelek támogatására többféle megoldást dolgozott ki. Mindenekelőtt fontos leszögezni, hogy a bank minden igényt egyedileg vizsgál meg, és az elbírálás során nagy hangsúlyt fektetnek az ügyfél konkrét helyzetére és körülményeire.

Ha ügyfélként szeretnénk élni a fizetési könnyítés lehetőségével, még egy fontos dolgot érdemes említeni. Amíg a törlesztési könnyítés kérelme folyamatban van, és a bank nem tájékoztatta pozitív döntéséről, illetve nem történt meg a szerződés módosítása a banki rendszerekben a könnyítés beállítása érdekében, az ügyfélnek továbbra is az eredeti hitelszerződésben foglalt törlesztési kötelezettségeinek kell eleget tennie. Más szóval, a könnyítés iránti kérelem benyújtása még nem mentesíti az ügyfelet a rendes havi törlesztőrészlet fizetése alól.

Kiemelkedő hiteltermék a piacon

Az MBH Bank lakáshitel terméke tehát egy igazán rugalmas és kedvezményes hitelterméknek számít ma a lakáshitel piacon versenyképes kamataival és egyenlítő konstrukciójával. Mint a legtöbb hitelterméket, úgy az MBH Bank által kínált lakáshiteleket is különböző lakáscélokra lehet használni, új vagy használt ingatlan vásárlására, felújításra vagy kiváltásra is alkalmas. Az egyenlítő konstrukció lehetőséget nyújt a fizetési számla és biztonsági tartalék egyidejű kezelésére, nem megszokott mértékű kedvezményeket biztosítva. Ennek révén a legtöbb szerződés esetén csökken a futamidő és a teljes visszafizetendő összeg is. A hiteligénylés folyamata egyszerű és gyors, a bank csupán néhány lépés elvégzését követően már képes folyósítani az igényelt összeget.

Összefoglalás

Az MBH lakáshitel termékei lehetőséget biztosítanak új vagy használt lakás vásárlására, lakóingatlan építésére, meglévő lakáshitel kiváltására, valamint felújítási projektek finanszírozására is. Az MBH egyedi „egyenlítő konstrukciójának” köszönhetően, ha az ügyfél a fizetését az MBH-nál vezetett számlára utalja, és itt tartja a biztonsági tartalékait, akkor a számlán tartott összeg után, a hitelkamattal megegyező kedvezményt kap, ami csökkentheti a futamidőt és a teljes visszafizetendő összeget. A hiteligénylés egyszerű és gyors, így az MBH lakáshitel kiváló választás lehet azok számára, akik rugalmas és kedvező feltételekkel szeretnék megvalósítani otthonteremtési álmaikat.

Az oldalon megjelent írás kifejezetten informáló jellegű és kizárólag a Banknavigátor Kft. és a Financial Consulting Zrt. mint a szerzőknek a véleményét jeleníti meg. A szerzők ezen véleményüket az előzetes szakmai tájékozódásuk és az akkor elérhető legrészletesebb információk alapján fogalmazták meg és jelenítik meg a közzétett írásban, ennek ellenére a szöveg tartalmazhat az olvasás napján már elavult és/vagy már nem a valóságnak mindenben megfelelő adatokat. Ennek megfelelően a Banknavigátor Kft. és a Financial Consulting Zrt. a tévedés jogát teljes mértékben fenntartják, a fenti megfogalmazás semmilyen módon és formában nem tekinthető a tények egyértelmű megjelenítésének. Kérjük a döntése meghozatala előtt feltétlenül tájékozódjon és kérjen szakmai segítséget.

Hívjanak fel!

Hívjanak fel!