Több tízezer hiányozhat a bankszámládról, ha nem figyelsz ezekre

Szinte már mindenhol a pénzügyi tudatosság fontosságára hívják fel a magyar lakosság figyelmét, legyen az rádió, televízió vagy a közösségi média. Az alapokat már mindenki tudja: számba vesszük a bevételeket, majd a kiadásokat és megtervezzük a havi költségvetést. De valóban tisztában vagyunk az összes, bankszámlánkat terhelő költséggel? Bizony, a legtöbben megfelejtkezünk egy nagyobb kiadásról: a banki szolgáltatások költségéről.

Ennyit költünk a bankszámlánkra átlagosan egy év alatt

A Magyar Nemzeti Bank egy nemrég publikált tanulmányában igyekszik felhívni a magyar lakosság figyelmét a pénzügyi tudatosság és tervezés fontosságára a kiadások területén. Az elemzés szerint a banki ügyfelek nagy része több tízezret is spórolhatna, ha egy kedvezőbb számlacsomagot választana. Ennek érdekében az ügyfeleknek rendszeresen felül kell vizsgálnia banki költségeit, csak úgy, mint a többi kiadását.

Az MNB által felvett adatokból kiderül, hogy egy magyar lakossági ügyfél évente átlagosan 35 ezer forintot költ csupán a bankszámlájára. Egy rövid számolás után már látható, hogy ez egy becsült, 9,5 milliós ügyfélkör esetén évi 330 milliárd forintot jelent. Az összefoglaló kitért egy megdöbbentő adatra is: ez a kiadás nagyságrendileg megegyezik egy havi állami nyugdíjkifizetéssel.

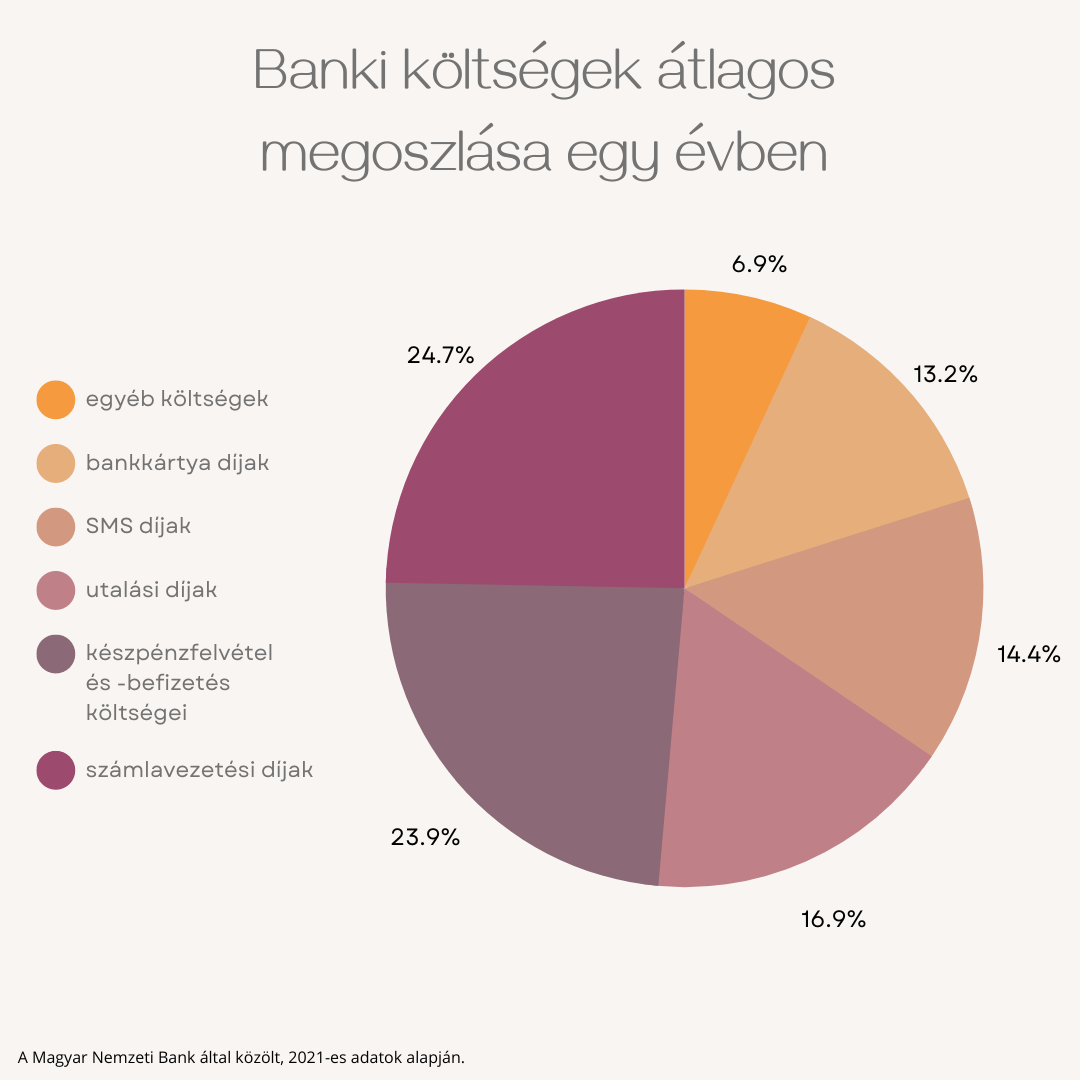

A legtöbbet a számlavezetésért kell fizetni

A Magyar Nemzeti Bank által közölt elemzés a 2021-es adatokat veszi a számítás alapjául. A jegybank azt vizsgálta, hogyan oszlanak meg a bankszámlákhoz kapcsolódó költségek az ügyfelek között. Az éves kiadás legnagyobb részét a számlavezetési díj teszi ki – ami az összes költség 24,7%-a –, ezt követi a készpénzfelvétel és -befizetés költsége, amely az összes banki költség 23,9%-a. A harmadik helyen az átutalások díja áll, 16,9%-kal. A legtöbben még a mai napig SMS értesítéseket kapnak a kártyás tranzakciókról, ami igen nagy részét, pontosan 14,4%-át teszi ki a költségeknek. A bankkártyákhoz kapcsolódó díjak részaránya 13,2%, míg az egyéb díjak 6,9%-át vonják le a bankok. A jegybank egy konkrét példával is szemléleti, mekkora összeget áldozunk – sokszor figyelmetlenségből – a pénzintézetekre.

A figyelmetlenség sokszor több tízezerbe kerülhet

A példa szerint a kártyadíj 2021-ben átlagosan, egy személy esetén 4 600 forintot tett ki. Ez alapján pontosan kiszámítható, hogy az átlagos lakossági ügyfél mennyit költ a különféle banki szolgáltatásokra. A számlavezetési díj a példa szerint 8 600 forint, míg a készpénzfelvétel és -befizetés költsége 8 300 forint egy évben. Az utalásonként fizetett díj 5 900 forintot jelent összesen, míg az SMS díjak átlagosan 5 ezer forintot tesznek ki, szolgáltatótól függően. A bankok a bankkártyáért is díjat számíthatnak fel, ami évente fizetendő, ezért 4600 forintot kell fizetnie a magyar ügyfeleknek a becslés szerint. Ezen kívül egyéb kiadásként megközelítőleg 2 400 forintot könyvelhetünk el egy évben, és egy rövid számolás után láthatjuk, hogy az átlagos, összes számlaköltség egy évben 34 800 forint.

E példa szemlélteti, hogy a lakossági ügyfeleknek évente körülbelül 35 ezer forintba kerül bankszámlájuk fenntartása és a hozzá kapcsolódó szolgáltatások igénybevétele. Fontos megjegyezni, hogy ezek a számok még nem tartalmazzák a prémium kártyák díját, továbbá az ügyfeleket terhelő költségek bankonként eltérőek lehetnek. Így, a pénzintézetek által levont éves költség valójában még ennél is magasabb lehet.

Így csökkenthetőek a banki kiadások

Bankszámla nyitásakor általában nem kell azonnal számlanyitási díjat fizetni, ám maga a számlavezetés költsége a leggyakoribb tétel, amelyet a pénzintézetek az ügyfelekre rónak. Néhány bank esetében ezzel ügyfélkapcsolati díjként, számlafenntartási díjként vagy havi zárlati díjként találkozhatunk, de jelentésük azonos. Ez a kiadás minden hónapban megjelenik a bankszámlán. Fontos megjegyezni, hogy a bankok ingyenességet is kínálhatnak, ha az ügyfél bizonyos feltételeket teljesít.

A számlavezetési díj megspórolásához általában az az elvárás, hogy havonta egy meghatározott összeget írjanak jóvá a számlán, és fontos, hogy ez az összeg külső forrásból származzon. A minimális havi jóváírás összege azonban jelentősen eltérhet: 75 ezer forinttól akár a milliós nagyságrendig terjedhet. Utóbbi általában a prémium bankszámlák esetén fordul elő.

Az SMS díjak is nagy részét teszik ki a banki szolgáltatásokért felszámolt költségeknek, pedig ezt jóformán meg is lehetne spórolni. Ma már szinte mindenki online bankol, így célszerű az SMS-ek helyett push értesítéseket kérni a kártyás tranzakciókról. Szintén a mai kor egyik remek megoldása a telefonos fizetés, hiszen ezzel megspórolható a bankkártya költsége is. Mivel a bankkártyák többsége elektronikus kártya, az általános fizetési szokások esetén ez teljesen elegendő, amennyiben rendelkezünk okostelefonnal.

Tippek a megfelelő számlacsomag kiválasztására

Amikor a számlacsomag nem felel meg az igényeinknek, akkor válthatunk másikra is. De mielőtt kiválasztanánk az új számlacsomagot, érdemes átgondolni, hogy milyen célból szeretnénk használni a bankszámlánkat. Vegyünk figyelembe pénzügyi szokásainkat, hiszen a megfelelő számlacsomag kiválasztásával jelentős összegeket takaríthatunk meg. Érdemes végig gondolni az alábbi néhány kérdést:

-

Rendszeresen vásárlok-e online?

-

Milyen gyakran használom a bankkártyám?

-

Hány alkalommal utalok egy adott hónapban?

-

Szükségem van-e egyéb banki szolgáltatásra?

-

Inkább online intézem az ügyeimet vagy személyesen?

-

Inkább készpénzzel, vagy inkább bankkártyával fizetek szívesen?

Ezen kérdések megválaszolása segít megtalálni mindenki számára a legmegfelelőbb bankszámlacsomagot és elkerülni a felesleges költségeket.

Meta leírás (amennyiben kell, 160 karakter, kulcsszavakat tartalmazva): Egy évben több ezer forintot költ a magyar lakosság a banki szolgáltatásokra, ám egy kis körültekintéssel jelentős összeget takaríthatunk meg a számlavezetési díjak lefaragása révén.

Összefoglalás

Sokan nem veszik figyelembe a banki szolgáltatások költségeit, amelyek jelentősen terhelik a bankszámlájukat. A Magyar Nemzeti Bank tanulmányából kiderül, hogy egy magyar ügyfél évente átlagosan 35 ezer forintot költ bankszámla költségekre, amely az egész ügyfélkörre vetítve évi 330 milliárd forintot tesz ki. A legnagyobb kiadásokat a számlavezetési díj, a készpénzfelvétel és -befizetés költsége, valamint az átutalások díja jelentik. Sokan még SMS értesítéseket kapnak a tranzakciókról, ami szintén növeli a költségeket. Azonban csökkenthetjük ezeket a költségeket és akár több tízezret is spórolhatunk a megfelelő számlacsomag kiválasztásával, SMS-értesítések helyett push értesítések használatával, illetve telefonos fizetés alkalmazásával.

Az oldalon megjelent írás kifejezetten informáló jellegű és kizárólag a Banknavigátor Kft. és a Financial Consulting Zrt. mint a szerzőknek a véleményét jeleníti meg. A szerzők ezen véleményüket az előzetes szakmai tájékozódásuk és az akkor elérhető legrészletesebb információk alapján fogalmazták meg és jelenítik meg a közzétett írásban, ennek ellenére a szöveg tartalmazhat az olvasás napján már elavult és/vagy már nem a valóságnak mindenben megfelelő adatokat. Ennek megfelelően a Banknavigátor Kft. és a Financial Consulting Zrt. a tévedés jogát teljes mértékben fenntartják, a fenti megfogalmazás semmilyen módon és formában nem tekinthető a tények egyértelmű megjelenítésének. Kérjük a döntése meghozatala előtt feltétlenül tájékozódjon és kérjen szakmai segítséget.